|

|

|

|

|

摘要:煤化工产业目前面临环保、碳减排、生存压力,亟待转型升级。煤制天然气工厂可以在不影响主产品的基础上,调整部分工艺路线提纯氢气,为煤化工企业新增一个高价值副产品,但氢气如何跨越地域运输尚无综述。综述了气氢液化、储氢材料储氢、长输管道掺氢3种技术路线的可行性和有利条件,借助氢能产业蓬勃发展之力,实现煤化工产业的转型升级。

作为煤炭大国,我国煤炭资源丰富易得,基于我国现有的能源结构,在未来很长一段时间内,煤炭仍将是我国的主体能源,在保障我国能源供应安全中占据重要位置。现代煤化工产品种类繁多,多种技术路线并存,有煤制气、煤制油、煤制化工品等。当前煤化工项目投资大,赢利水平提升难,国内多个煤化工项目处于进退两难的境地,已建成的煤制油、煤制气项目投产以来持续大幅亏损,煤基化工品企业未来前景也难言乐观;煤化工行业面临环保、碳减排、成本压力。因此,现代煤化工要想实现可持续发展,应根据自身特点找准行业定位,耦合技术路线、优化系统,降低成本。

在工业化制氢路线中,煤制氢优势明显:(1)原料易获得,我国煤炭资源丰富且易得;(2)制氢成本低,规模化煤制氢成本在0.8元/m3左右,而天然气制氢成本达2元/m3;(3)技术成熟,煤制氢的技术可追溯到上世纪八九十年代。总体看,煤基氢能路线是最经济、最实用的一种途径。氢能具有清洁、高效、可持续发展等特点,是实现电力、液体燃料、热力等各种能源品种之间转化的媒介,是未来实现跨能源网络协同优化的唯一途径。氢气(H2)是二次能源,需要从一次能源转化制取,相比电解水、天然气等现有制氢方式,我国以煤为主的资源禀赋为煤制氢发展奠定了基础,也为煤化工企业的转型提供新的发展方向。

目前还没有针对煤化工企业具体工艺路线调整的文献。鉴于未来氢能可能大规模应用,煤化工企业可以在不改变主产品的基础上,调整工艺路线、延伸产业链等,找出与氢能的契合点,增强抵抗风险能力。本文以煤制天然气项目为例,探讨了企业新增煤制纯氢技术路线的可行性,希望给企业转型发展提供参考。

1 氢气的制取

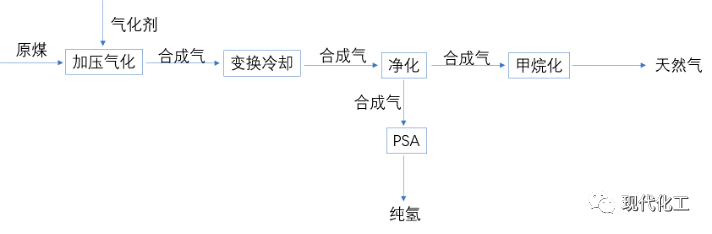

以煤制天然气为例,煤主要通过煤加压气化、变换冷却、合成气净化、甲烷化合成最终生成天然气,详见图1。

图1 煤制天然气工艺路线示意图

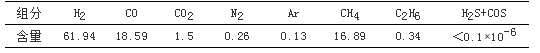

基于现有工艺,在主产品天然气的基础上,可以引出部分净化后的合成气,其主要组分含量见表1。新增PSA装置可以提纯附加值更高的氢气。

表1 净化合成气主要组分体积分数

从表1可以看出,净化合成气中H2含量高、硫含量低,基本不含苯、粉尘等杂质,利于下游PSA提纯装置的运行,且提纯后的CH4可以直接并入天然气外输管道,纯氢外输到目标市场。

2 氢能的运储

氢能一般需要跨地域运输。煤制天然气项目一般位于西北地区,通过西气东输管道输送到东部下游用户。如果直接通过长管拖车运输气氢,运输成本高,项目不具有竞争优势,需要将气氢进一步处理,使得最终产品具备成本优势。下面选取3种技术路线进行探讨。

2.1 液氢路线

氢液化是通过预冷和膨胀节流等工艺,把气氢降温到20.37K变成液氢。液氢具有两大优势:① 液氢的单车运氢能力是气氢的10倍以上,不仅运输效率大幅提高,而且随着运输距离的增加,液氢的成本优势远大于气氢;② 通过液化可以对氢气进行提纯;在20.37K低温下,除了少数稀有气体之外的所有气体杂质都会凝固分离,因此可以获得纯度≥5N(99.999%)的高纯氢和6N(99.9999%)及以上的超纯氢,5N和6N氢具有广泛应用前景,我国消耗量约20万t/a,目前大量用于大规模集成电路芯片、平板显示器、半导体器件、冶金等行业,而且高纯、超纯氢的市场价格远高于普通纯氢,液氢的附加值远高于气氢。基于以上液氢优势,企业可以在厂区内增加氢液化装置生产附加值更高的液氢产品。煤制天然气工厂生产液氢相比单独建液氢工厂具有以下优势:煤制天然气工厂占地较大,一般会为后期规模扩大留有空地,因此新增液氢装置不需要额外征地,可以节省土地费用;充分利用工厂现有的公用工程如仪表空气、氮气、脱盐水等;氢液化工艺需要液氮进行预冷,工厂建有空分装置,产出的液氮完全可以满足液氢单元的使用;液氢项目液化的耗电量比较大,规模化(5t/d以上)的液氢项目,液化能耗在13kwh/kg(氢)左右,工厂建有自备电厂,液化可以使用厂用电,用电成本低。以上优势可以明显降低液氢的生产成本,煤制天然气工厂生产的液氢更具有竞争力。一般液氢可用公路罐车运输,大的需求量可以采用更加快速、经济的深冷铁路槽车或者海运进行运输;目前日本国内的液氢路线之一是在澳大利亚利用褐煤气化制氢、氢气提纯、氢液化、液氢海运到日本港口,此方案正在试行中。类比国内,我国西部产的液氢除公路、铁路运输之外,还可以选择通过长江水道运输到东部。我国也在鼓励高校和企业开展液氢领域技术、产业化的示范应用,加快民用液氢市场的发展,未来液氢将在我国氢能产业链中扮演重要角色。

2.2 储氢材料储氢路线

储氢材料选取液态储氢和固态储氢,分别是有机液体储氢、氢化镁储氢2种路线。

2.2.1 液态储氢

有机液体储氢技术以甲基环己烷为代表,具有储氢量大、储运安全方便、便于利用现有石化基础设施和运输设备等优点。甲基环己烷储放氢过程为:甲苯加氢生成甲基环己烷,甲基环己烷脱氢生成甲苯并释放出氢气。目前甲基环己烷储氢技术中加氢工艺成熟,国内有多种工艺路线已实现工业化,难点在于脱氢工艺高效催化剂的研制。日本千代田化工在此领域研究进展较快,开发的SPERA工艺流程,甲苯选择性超过99.9%,脱氢转化率超过95%,催化剂寿命超过1万h。日本已使用该工艺在文莱建设商业化示范装置,并已将4.7t的氢气运往日本,预计2020年总共将向日本提供210t氢气。日本甲基环己烷储氢技术研发进展及示范项目的运行,证明该储氢技术的可行性,有望成为未来氢储运技术的选择路径之一。煤制天然气工厂除主产品天然气外,还生产有副产品焦油、中油、石脑油,目前副产品只能作为廉价的化工原料外销给其他化工厂,附加值低。这3种副产品均含有较高的芳烃组分,其中石脑油中芳烃含量高达85%以上,加氢后可得到较优质的芳烃原料,从而为甲基环己烷储氢工艺提供廉价的储氢介质,储氢物质可以利用现有铁路运输系统运输。

2.2.2 固态储氢

固态储氢技术中,镁储氢具有储氢量高、安全、环保等优势,被认为是最具发展潜力的储氢材料。固态储氢工艺流程:镁在高温下气化为镁蒸气、与氢气进行反应合成氢化镁、氢化镁分解释放出氢气。氢化镁通过2种途径转化为氢气:其一氢化镁热分解为镁和氢气;其二氢化镁水解生成氢氧化镁并释放出双倍的氢气。氢化镁除用于燃料电池外,可进一步提高品质用于附加值更高的化妆品及医药行业市场,据了解国内出口到日本的高纯度粉状氢化镁售价2500元/kg。制备镁粉的气化温度要在600℃以上,能耗约10kwh/kg(Mg H2),生产成本主要是在能耗和氢气源。煤制天然气工厂一般位于西北地区,镁矿资源易获得;引出的部分净化合成气可获得廉价的氢气;氢化镁为固体,便于大规模使用公路或铁路运输;工厂自备电厂、副产高中低压蒸气,用电用气成本低,氢化镁生产成本低。

2.3 长输管道掺氢路线

管道输氢是具有发展潜力的低成本运氢方式,但输氢管道由于氢脆现象需选用含炭量低的材料,导致氢气管道的造价是天然气管道造价的2倍以上,此外占地拆建等问题也导致投资成本高。如果利用现有的天然气长输管网掺氢运输可以解决上述难题。天然气掺氢也是氢能研究热点,国内外科研机构纷纷投入研究,目前多个示范项目也在陆续推进中。德国、英国等已建有或在建掺氢率高达20%的管道掺氢示范项目;国家电投集团于2019年建成国内首例天然气掺氢示范项目。如果掺氢示范验证成功,并解决天然气管道与氢气相容性问题,煤制天然气工厂可以充分利用现有西气东输管道等天然气主干管网和庞大的支线管网掺氢运输,无需任何改造,降低了氢气的运输成本。

3 结论

国内氢能产业进入快速发展期,氢能也成为传统能源产业向清洁能源变革的重要途径。煤化工企业应深入研究分析氢能全产业链,结合企业特点、现有工艺流程、地域、政策等因素找出与氢能的契合点,寻求效益最大化。煤化工与氢能产业深度融合,推动煤化工行业的技术创新向更高质量迈进,实现资源共享、优势互补,推动传统能源实现更深层次、更清洁化利用的转变。

- 西安热工研究院有限公司

- 中国电机工程学会

- 国家核电技术公司

- 中国电力科学研究院

- 火力发电分会(电机工程学会)

- 火力发电分会(中电联)

- 中国电力规划设计协会

- 中国电力建设企业协会

- 华润电力控股有限公司

- 国电电力发展股份有限公司

- 华能国际电力股份有限公司

- 大唐国际发电股份有限公司

- 中国华电工程(集团)有限公司

- 山东黄台火力发电厂

- 中国华电集团发电运营有限公司

- 内蒙古蒙电华能热电股份有限公司

- 园通火力发电有限公司

- 广西柳州发电有限责任公司

- 株洲华银火力发电有限公司

- 内蒙古岱海发电有限责任公司

- 山西漳山发电有限责任公司

- 湖北华电黄石发电股份有限公司

- 黑龙江华电佳木斯发电有限公司

- 陕西蒲城发电有限责任公司

- 福建华电永安发电有限公司

- 开封火力发电厂

- 华电国际邹县火力发电厂

- 中山火力发电有限公司

- 山西阳光发电有限责任公司

- 国电长源电力股份有限公司

- 山东新能泰山发电股份有限公司

- 宜昌东阳光火力发电有限公司

- 扬州火力发电有限公司

- 太仓港协鑫发电有限公司

- 甘肃电投张掖发电有限责任公司

- 陕西渭河发电有限公司

- 国投钦州发电有限公司

- 大唐淮南洛河发电厂

- 国电丰城发电有限公司

- 靖远第二发电有限公司

- 国华绥中发电有限公司

- 元宝山发电有限责任公司

- 开封火力发电厂

- 云南华电巡检司发电有限公司

- 云南华电昆明发电有限公司

- 国投宣城发电有限责任公司

- 山东黄岛发电厂

- 国投北部湾发电有限公司

- 西北发电集团

版权所有©火力发电网 运营:北京大成风华信息咨询有限公司 京ICP备13033476号-1 京公网安备 110105012478 本网站未经授权禁止复制转载使用