|

|

|

|

|

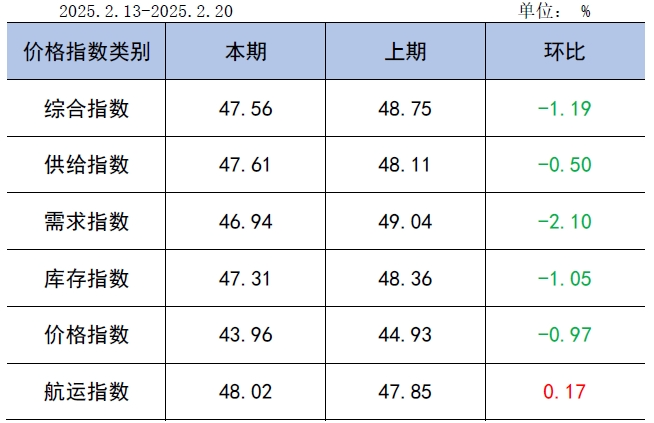

中国电煤采购价格指数(CECI)编制办公室发布的《CECI指数分析周报》(2025年第7期)显示,CECI沿海指数中高热值煤种现货成交价格继续下降,且降幅扩大。曹妃甸指数加速下行。进口指数中高热值规格品煤种现货成交价均有不同程度上行。CECI采购经理人指数连续七期处于收缩区间,分项指数中,所有分指数均处于收缩区间,除航运分指数环比上升外,其他分指数均环比下降。

一、市场情况综述

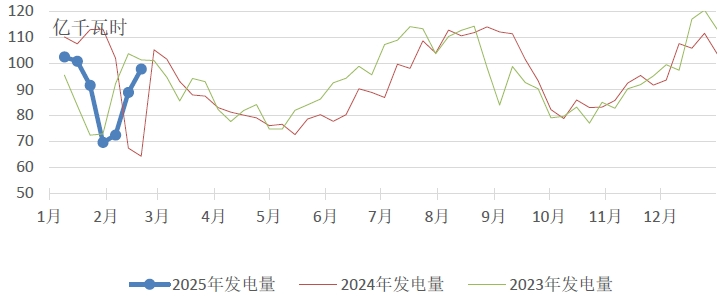

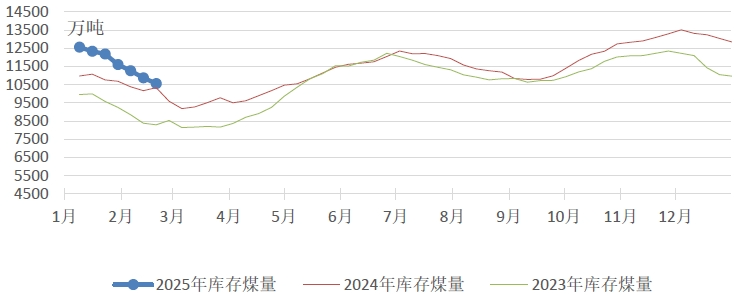

燃煤电厂生产方面,元宵节后随着下游企业集中开工,发电量、电煤耗量和入厂煤量环比持续上升,近期全国大部分地区天气渐暖,供热量环比有所下降,电厂日均入厂煤量低于耗煤量,库存和可用天数环比继续下降。根据中电联燃料统计数据,本期纳入电力行业燃料统计的发电集团燃煤电厂日均发电量环比增长10.2%,同比增长52.2%。日均供热量环比减少11.7%,同比增长40.6%。日均电煤耗量增长6.3%,同比增长39.6%。其中,海路运输电厂日均耗煤量环比增长14.1%,同比增长85.1%;日均入厂煤量环比增长23.2%,同比增长41.9%。燃煤电厂存煤10562万吨,同比增长220万吨。

图1 燃煤电厂周均发电量走势图

图2 燃煤电厂电煤库存走势图

国内煤炭主产地方面,大部分煤矿保持正常生产和销售,多数煤矿库存承压,煤炭整体供应相对稳定。电厂、化工和冶金企业采购需求释放缓慢,零星刚需低价采购,叠加北港价格持续下行,部分煤矿采取减产或降价缓解库存压力,仅性价比较高的市场煤销售稍有好转。当前贸易商谨慎观望,坑口市场看跌情绪加重,现货价格延续弱势运行。

港口市场方面,沿海电厂库存仍处高位,需求释放不足,港口库存快速增加,疏港压力较大。受国有大型集团外购价格连续下调影响,港口贸易商持货意愿不强,为加速销售连续下调价格,但实际成交量偏少,现货成交价格加速下行。

综合来看,当前下游陆续复工,发电量和电煤耗量继续回升,部分煤矿减产或降价消化高库存,煤炭主产地供应相对稳定。现阶段市场煤采购需求无明显提振,市场价格继续承压,坑口和港口现货成交价格延续弱势运行。

二、CECI指数分析

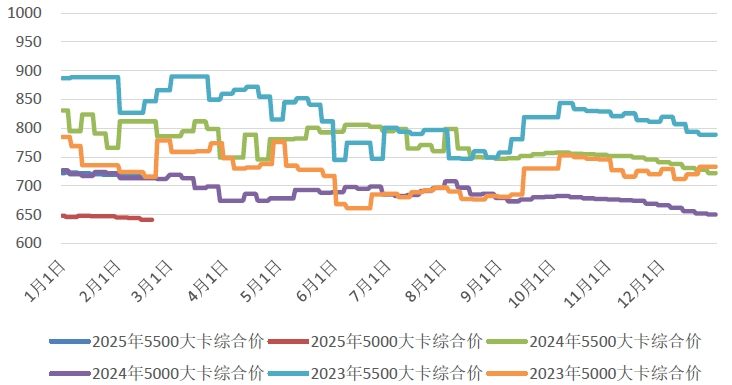

CECI沿海指数5500千卡/千克和5000千卡/千克现货成交价较上期分别下降13元/吨、15元/吨,下降幅度环比上期分别扩大11元/吨、14元/吨。从样本情况看,5500千卡/千克、5000千卡/千克规格品现货成交价样本价格区间分别为742-745元/吨、653-656元/吨。从样本热值分布看,4500千卡/千克、5000千卡/千克、5500千卡/千克样本在总量中占比分别为34.9%、48.2%、16.9%。

图3 CECI沿海指数综合价走势图

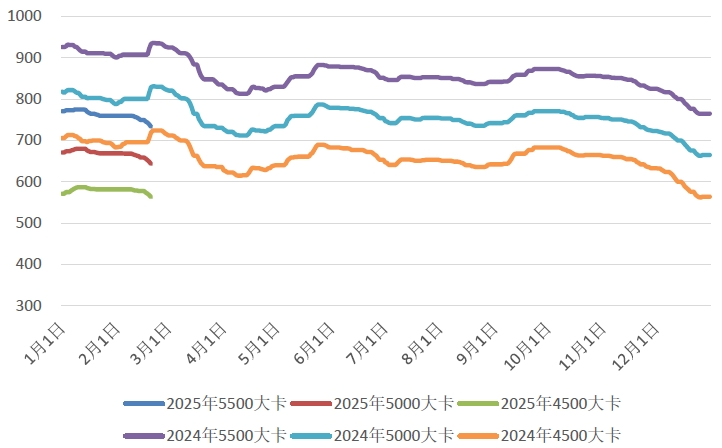

CECI曹妃甸指数5500千卡/千克、5000千卡/千克和4500千卡/千克平均价格分别为742.2元/吨、651.8元/吨和570.8元/吨,电煤现货价格加速下行,各规格品本周价格平均值比上周分别下降7.4元/吨、6.6元/吨和5.2元/吨。现货交易日均总数量基本持平,其中5500千卡/千克数量略有增加,5000千卡/千克样本数量略有减少,4500千卡/千克样本数量基本持平。

图4 CECI曹妃甸指数走势图

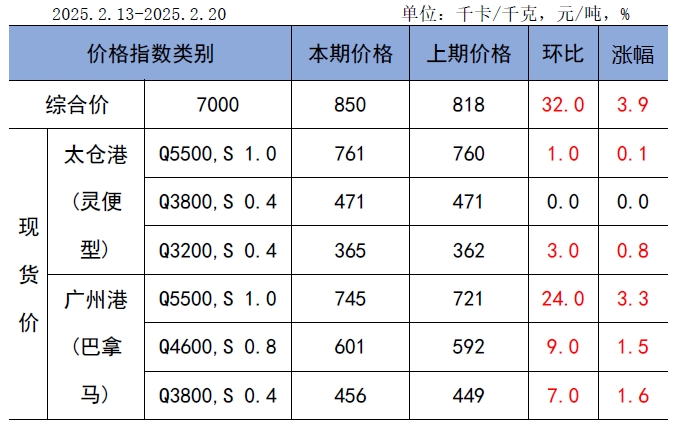

CECI进口指数到岸标煤单价850元/吨,较上期上涨32元/吨,环比上涨3.9%。现货价格中,除了太仓港(灵便型)3800千卡/千克价格持稳外,各规格品热值进口煤现货价格均有不同幅度上涨,其中太仓港(灵便型)3200千卡/千克价格环比上涨3元/吨。国际市场贸易商询价增加,活跃度有所提升,同时受印尼斋月即将来临和降雨天气影响,生产及运输料将有所受限,矿方挺价情绪较浓。近期国内进口煤成交多集中在低热值印尼煤,随着国际海运费上涨,招投标价格均有不同程度提升,加之国内煤价依然处于下行趋势,内外贸价差缩小。

表1 CECI进口指数

CECI采购经理人指数连续7期处于收缩区间。其中,供给分指数连续7期处于收缩区间,表明电煤供给量继续下降,降幅有所扩大。需求分指数连续7期处于收缩区间,表明电煤需求量继续下降,降幅有所扩大。库存分指数连续7期处于收缩区间,表明电煤库存量继续下降,降幅有所扩大。价格分指数连续5期处于收缩区间,表明电煤价格继续下降,降幅有所扩大。航运分指数连续11期处于收缩区间,表明电煤航运价格继续下降,降幅有所收窄。

表2 CECI采购经理人指数

三、相关信息和建议

根据国务院物流保通保畅工作领导小组办公室监测汇总数据,2月10日-2月16日,全国货运物流有序运行,其中:国家铁路累计运输货物7473.4万吨,环比增长6.93%;全国高速公路累计货车通行4133.1万辆,环比增长59.17%。

根据中电联电力行业燃料统计,截至2月21日,纳入统计的发电集团燃煤电厂本月累计发电量同比增长13.7%,本年累计发电量同比下降7.9%。燃煤电厂耗煤量本月累计同比增长11.3%,本年累计同比下降6.1%。燃煤电厂煤炭库存高于去年同期220万吨,库存可用天数较上年同期升高1.6天。

据印度尼西亚能源和矿产资源部(ESDM)消息,2025年印尼煤炭生产目标初步设定为7.35亿吨。这意味着2025年的产量目标高于2024年的7.1亿吨的目标,但远低于2024年8.36亿吨的实际产量。

春节过后,主产区煤矿复产迅速,大秦线日发运量逐步回升至110万吨水平,但电力、化工企业采购意愿低迷,以消化库存为主,环渤海港口库存自年初以来已持续攀升至3000万吨大关。非电的建筑行业复工缓慢,建材水泥行业需求处于低位。电厂日耗虽常规性回升,但天气回暖,民用电即将进入淡季,电厂日耗几无可能继续大幅增长。在库存高企和煤炭消费淡季临近的双重压制下,预计后续需求难有增量。综合判断,短期动力煤市场仍有进一步下行空间。进入3月份,多地气温将出现显著回升,供暖需求逐步缩减,建议电力企业坚决做好全国“两会”期间能源电力保供工作,并根据后续机组生产检修计划,加强燃料厂内管理,合理调整存煤结构。

- 西安热工研究院有限公司

- 中国电机工程学会

- 国家核电技术公司

- 中国电力科学研究院

- 火力发电分会(电机工程学会)

- 火力发电分会(中电联)

- 中国电力规划设计协会

- 中国电力建设企业协会

- 华润电力控股有限公司

- 国电电力发展股份有限公司

- 华能国际电力股份有限公司

- 大唐国际发电股份有限公司

- 中国华电工程(集团)有限公司

- 山东黄台火力发电厂

- 中国华电集团发电运营有限公司

- 内蒙古蒙电华能热电股份有限公司

- 园通火力发电有限公司

- 广西柳州发电有限责任公司

- 株洲华银火力发电有限公司

- 内蒙古岱海发电有限责任公司

- 山西漳山发电有限责任公司

- 湖北华电黄石发电股份有限公司

- 黑龙江华电佳木斯发电有限公司

- 陕西蒲城发电有限责任公司

- 福建华电永安发电有限公司

- 开封火力发电厂

- 华电国际邹县火力发电厂

- 中山火力发电有限公司

- 山西阳光发电有限责任公司

- 国电长源电力股份有限公司

- 山东新能泰山发电股份有限公司

- 宜昌东阳光火力发电有限公司

- 扬州火力发电有限公司

- 太仓港协鑫发电有限公司

- 甘肃电投张掖发电有限责任公司

- 陕西渭河发电有限公司

- 国投钦州发电有限公司

- 大唐淮南洛河发电厂

- 国电丰城发电有限公司

- 靖远第二发电有限公司

- 国华绥中发电有限公司

- 元宝山发电有限责任公司

- 开封火力发电厂

- 云南华电巡检司发电有限公司

- 云南华电昆明发电有限公司

- 国投宣城发电有限责任公司

- 山东黄岛发电厂

- 国投北部湾发电有限公司

- 西北发电集团

版权所有©火力发电网 运营:北京大成风华信息咨询有限公司 京ICP备13033476号-1 京公网安备 110105012478 本网站未经授权禁止复制转载使用